来源:芝商所CMEGroup

摘要:上周初市场再次定价衰退,主要在于美国PMI表现羸弱,尤其新订单等重要分项表现疲软,但周中市场有些利空出尽的迹象,面对较弱的劳动力市场数据,反而强化了50BP的加息预期,促使价格在周内有所反弹,周五非农数据公布后,降息50BP的预期再次下降,重新对价格承压。

核心观点

1、上周金价相对坚挺,铜价震荡下行

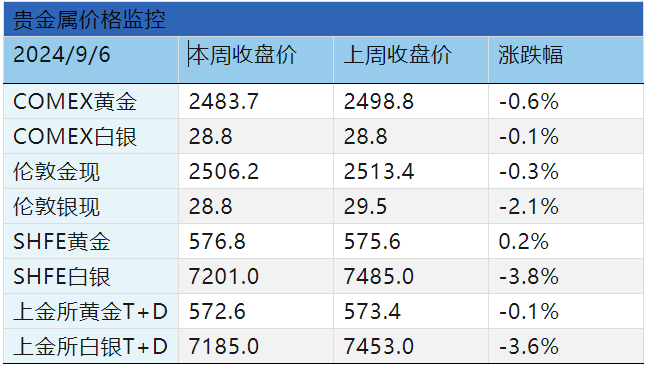

贵金属方面,上周COMEX黄金小幅下跌0.36%,白银下跌3.33%;沪金2410合约小幅回落0.07%,沪银2412合约下跌3.44%。主要工业金属价格中,COMEX铜、沪铜分别变动-3.65%、-1.58%。

2、衰退预期再度冲击

上周初市场再次定价衰退,主要在于美国PMI表现羸弱,尤其新订单等重要分项表现疲软,但周中市场有些利空出尽的迹象,面对较弱的劳动力市场数据,反而强化了50BP的加息预期,促使价格在周内有所反弹,周五非农数据公布后,降息50BP的预期再次下降,重新对价格承压。

3、降息预期带来的价格波动加剧

上周美国PMI及非农数据的公布,市场预期在衰退及软着陆之间有所反复,对9月降息幅度的预期概率波动加剧,贵金属价格随之震荡,金价因其避险属性整体表现略强于白银。当前联储依然参考经济数据从而决定在9月议息会议上的降息幅度,而降息角度不变、未发生流动性冲击前,金价依然得以支撑,关注本周的CPI数据。

1.基本金属市场复盘

COMEX和沪铜市场观察

COMEX铜价上周震荡偏弱,市场情绪较为悲观。周初市场再次定价衰退,主要在于美国PMI表现羸弱,尤其新订单等重要分项表现疲软,但周中市场有些利空出尽的迹象,面对较弱的劳动力市场数据,反而强化了50BP的加息预期,促使价格在周内有所反弹,周五非农数据公布后,降息50BP的预期再次下降,重新对价格承压。

上周SHFE铜价震荡回落,此前内盘定价的工业品一度有较为明显的反弹,但被证明只是昙花一现,市场对国内经济的预期依然较为悲观,很难真正看到有明显的改变。目前已经进入传统旺季,铜的下游消费并不差,可能仍将为铜价提供一定下方支撑,但是这很难变为上行驱动,如果宏观整体表现较弱,我们的也很难看到价格的真正上涨。

期限结构方面,COMEX铜价格曲线角此前向下位移,价格曲线仍然维持contango结构。目前COMEX铜库存来到4万吨水平,并且上周已经停止了交仓,观察近期是否还有货物交仓,如果没有,可能此前的交仓暂时告一段落,但是并不用基于进场做多月差,还需要进一步观察。

SHFE铜价格曲线较此前向上位移,价格曲线维持contango结构。上周下游消费情况良好,9月第一周的去库情况也符合预期,根据我们的了解,有理由相信去库会持续到10月。因此我们认为月差还是可以有一定的行情可以期待,当然月差的上限不会太高,会受到进口的抑制。

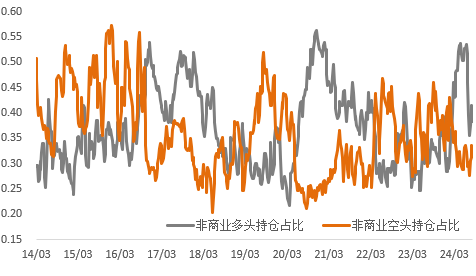

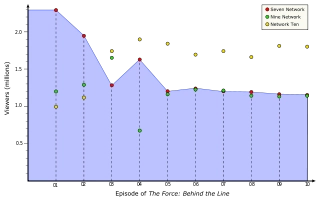

持仓方面,从CFTC持仓来看,上周非商业多头占比继续回升,与价格反弹匹配,预计降息落地后,多空双方的博弈会更加显著。

图1:CFTC基金净持仓

*铜精矿产业聚焦情况,可订阅完整周报查看。

2. 贵金属市场复盘

1 贵金属市场观察

COMEX黄金上周窄幅震荡,白银震荡下行,COMEX金银于2503-2560美元/盎司、28.1-29.6美元/盎司区间内运行。上周美国PMI及非农数据的公布,市场预期在衰退及软着陆之间有所反复,对9月降息幅度的预期概率波动加剧,贵金属价格随之震荡,金价因其避险属性整体表现略强于白银。

2. 比价与波动率

上周,白银跌幅强于黄金,金银比较前期震荡上行;铜价跌幅强于黄金,金铜比震荡上行;原油价格较前期下跌,跌幅强于黄金,金油比较前期持续上行。

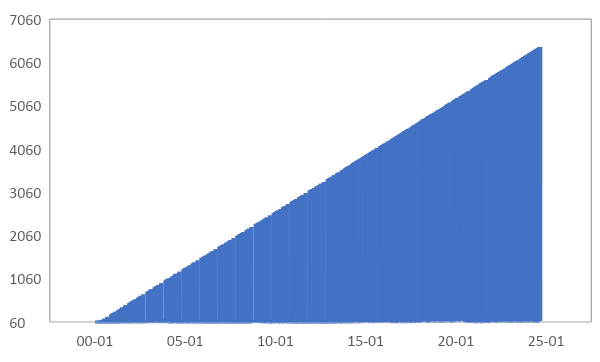

图2:COMEX金/COMEX银

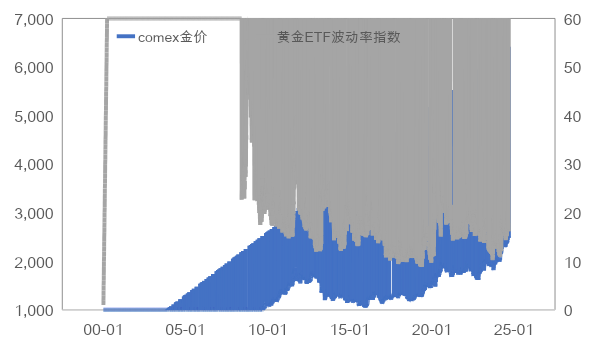

黄金VIX较前期小幅震荡上行,市场的恐慌情绪有所增强,避险需求增加。

图3:黄金波动率

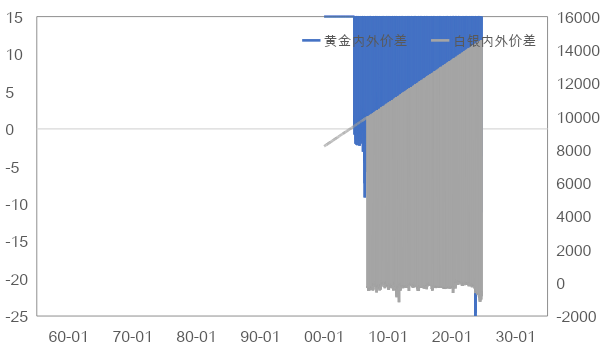

近期人民币汇率影响较前期变动不大,上周黄金内外价差有所增加,白银内外价差有所减小;黄金内外比价持续回落,白银内外比价有所上行。

图4:贵金属内外价差

3.市场前瞻

此前内盘定价的工业品一度有较为明显的反弹,但被证明只是昙花一现,市场对国内经济的预期依然较为悲观,很难真正看到有明显的改变。目前已经进入传统旺季,铜的下游消费并不差,可能仍将为铜价提供一定下方支撑,但是这很难变为上行驱动,如果宏观整体表现较弱,我们的也很难看到价格的真正上涨。

当前联储依然参考经济数据从而决定在9月议息会议上的降息幅度,而降息角度不变、未发生流动性冲击前,金价依然得以支撑,关注本周的CPI数据。

关注及风险提示:美国通胀预期,CPI,PPI等。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远

发表评论