炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:产业资本

头部券商间的并购开始了……

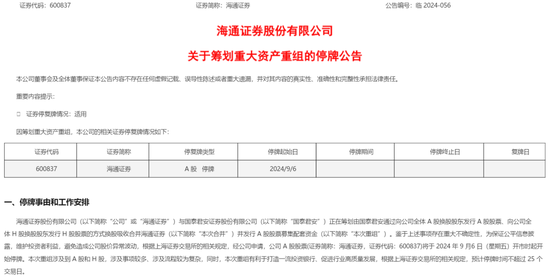

9月5日晚间,国泰君安和海通证券双双发布公告称,国泰君安与海通证券正在筹划由国泰君安吸收合并海通证券并发行股票募集配套资金。两家公司将于6日开市起开始停牌。

消息一出,瞬间引发市场关注。今年以来,证券市场上已经发生了多起券商并购案,但主角都是中小券商。

而国泰君安与海通证券的合并则为强强联合,是新“国九条”实施以来头部券商合并重组的首单。二者的合并,是中国资本市场、证券行业具有标志性意义的重大事件,意味着头部券商的整合已经开启。

按照2024年半年报数据测算,合并后新机构的营收、净利润排名行业第二,资产规模、员工人数及多项细分业务收入处于行业首位。

而被合并的海通证券,最近可谓是多事之秋。此前海通证券传出副总经理姜诚君被带走调查的消息,近期该消息已被证实。

8月28日,中央纪委国家监委网站发文称,外逃职务犯罪嫌疑人姜诚君在境外落网并被遣返回国。海通证券副总经理兼投资银行委员会主任委员姜诚君涉嫌严重职务犯罪,于2024年7月外逃。2024年8月,上海市纪委监委对其立案审查调查。

值得注意的是,7月31日,海通证券发布公告称,收到姜诚君的辞职报告,其因个人原因申请辞去公司副总经理职务,辞职后,其将不再担任公司任何职务。

资料显示,姜诚君自2023年6月起担任海通证券副总经理,此前曾先后担任投资银行部副总经理、投资银行部总经理、投资银行总部总经理、总经理助理、董事会秘书等职务。

鉴于姜诚君此前负责海通证券投行业务,再加上公司近几年投行业务频频被罚,因此姜诚君被立案调查消息证实以后,顿时引起市场热议。

此外,由于孙公司海通国际出现巨额亏损等原因,海通证券近几年业绩持续下滑,公司此时能够接受国泰证券吸收合并,或许是面对公司内部多重问题的无奈之举。

投行业务接连受罚

在姜诚君被立案调查之前,其曾被上交所处罚。

今年1月,上交所发布公告显示,据上交所经现场督导发现,海通证券存在首发保荐业务履职尽责明显不到位、投行质控内核部门未识别项目重大风险及对尽职调查把关不审慎等缺陷。时任保荐业务负责人姜诚君,时任质控负责人张卫东,时任内核业务负责人许灿,对上述行为负有责任,未能审慎勤勉执业。

上交所决定对海通证券予以监管谈话,对姜诚君、张卫东、许灿予以监管警示。

实际上,在此次被罚半年之前,海通证券也是因为投行业务违规被上交所处罚。

去年6月,上交所发布公告显示,经查明,海通证券在申请首次公开发行股票并在科创板上市项目的保荐工作中,存在保荐核查工作履职尽责不到位、保荐业务内部质量控制存在薄弱环节等问题。

上交所在发行上市审核及执业质量现场督导工作中发现,海通证券作为惠强新材、明峰医疗、治臻股份申请首发上市项目的保荐人,存在对重要审核问询问题选择性漏答,对发行人的收入确认、存货、采购成本、资金流水和研发费用等核查不到位等违规情形。

另外,上交所发现海通证券在保荐业务内部质量控制方面,存在投行质控、内核部门项目风险识别不足以及意见跟踪落实不到位、项目底稿验收与归档管理不到位、质控部门现场核查有效性不足等薄弱环节。

因此,上交所决定对海通证券予以监管警示。

也就是说,海通证券在半年内接连因投行业务问题受到两次处罚,两次处罚的原因基本一致,都存在首发保荐业务履职尽责不到位、投行业务内部质量控制薄弱等问题。海通证券可以说是屡教不改。

除了上交所调查的上述上市项目存在问题以外,由海通证券保荐上市的睿昂基因近期也出现了问题。

今年7月,睿昂基因发布公告称,目前董事长兼总经理熊慧、副总经理熊钧及,副总经理薛愉玮因涉嫌非法经营被公安机关采取指定居所监视居住措施,副总经理何俊彦涉嫌非法经营被公安机关采取刑事拘留措施,相关事项尚待进一步调查。

资料显示,睿昂基因于2021年5月在科创板上市。值得注意的是,睿昂基因在上市的前一年也就是2020年聘任了一位财务总监——李彦,而招股书显示,李彦曾于2013年7月至2020年3月任海通证券投资银行部总监。

在海通证券担任睿昂基因保荐机构期间,公司的投行部总监竟然跳槽到客户公司担任财务总监,这种情形属实令人难以理解。睿昂基因上市以后,李彦还兼任该公司董事会秘书一职。

海通证券年报显示,姜诚君自2017年4月起担任公司投资银行总部总经理,兼任公司投资银行委员会主任等职务。这意味着,李彦跳槽到睿昂基因这件事,姜诚君肯定了解,而睿昂基因的具体经营状况,姜诚君或许也了解。

卷入多起财务造假案件

海通证券被监管部门重点关注不是没有原因的,此前公司卷入多起上市公司财务造假案件。

去年4月,卓锦股份(维权)公告称,公司收到浙江证监局下发的《行政处罚决定书》。经查明,2021年下半年,卓锦股份将部分成本以保证金名义计入往来款,虚减营业成本2796.52万元,进而虚增利润总额2705.67万元,分别占当期披露金额11.47%、57.84%。

资料显示,卓锦股份于2021年9月在科创板上市,也就是说,卓锦股份上市当年就进行财务造假,而卓锦股份的保荐机构海通证券恐怕也难辞其咎。

今年3月,上实发展(维权)发布公告称,公司收到上海证监局出具的《行政处罚和市场禁入事先告知书》,经查明,2016 年至2021年,上实发展控股子公司上实龙创时任董事长曹文龙,组织、授意、默许相关人员通过虚构合同、虚增业务实施进度、实施空转自循环贸易以及参与军民融合贸易等方式虚增上实龙创2016年至2021年度收入、利润金额,导致上实发展2016年至2021年财务报表存在虚假记载,合计虚增收入47.22亿元、虚增利润总额6.14 亿元。

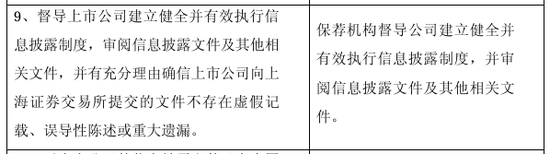

2018年4月,上实发展发布海通证券2017年度之持续督导报告书,报告显示,海通证券于2016年1月22日至2017年12月31日担任公司持续督导保荐机构。

报告显示,经核查,海通证券认为上实发展严格按照《公司法》、《证券法》及证券监管部门的相关规定进行信息披露活动,信息披露真实、准确、完整、及时,不存在应予以披露而未披露的事项,不存在虚假记载、误导性陈述或者重大遗漏。

如今看来,海通证券保荐业务确实履职尽责不到位。

今年5月,因大连科利德半导体材料股份有限公司(下称,科利德)申报科创板上市文件中存在研发人员数量、研发投入金额造假等问题,上交所对该公司及其保荐机构海通证券、保荐代表人进行通报批评。

上交所指出,海通证券因首发上市保荐业务履职尽责不到位,分别于2023年6月15日、2024年1月29日被本所采取监管警示、监管谈话的监管措施,提交了书面整改报告,但未能举一反三,未切实整改到位。上交所在科利德项目现场督导中仍发现,海通证券在保荐业务内部质量控制方面存在薄弱环节。

上交所此次对海通证券进行通报批评,还提到了之前对海通证券的两次处罚,也是罕见。

值得一提的是,证监会于2021年5月建立证券公司“白名单制度”,目的是为落实分类监管要求,压实证券公司内控合规主体责任,提升监管有效性,推动证券行业高质量发展。

然而,身为头部券商之一的海通证券却从未跻身“白名单”。海通证券的内控问题由此可见一斑。

两年投资亏损超百亿

海通证券业务出现问题的同时,公司业绩也是连年下滑。

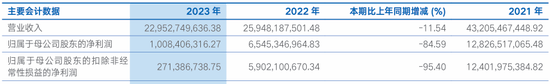

年报显示,2021年至2023年,海通证券分别实现营收432.05亿元、259.48亿元、229.53亿元;归母净利润分别为128.27亿元、65.45亿元、10.08亿元。

到了今年,海通证券依然没能止住业绩下滑趋势。2024年半年报显示,今年上半年,公司实现营收88.65亿元,同比下降47.76%,实现归母净利润9.53亿元,同比下降75.11%。

从具体业务来看,海通证券三大业务全面下滑。半年报显示,今年上半年,公司经纪业务净收入为16.91亿元,同比下滑14.26%;投行业务净收入为8.54亿元,同比下滑56.17%;资产管理业务净收入为8.41亿元,同比下滑9.79%;甚至就连投资收益和公允变动收益也同比下滑54.34%。

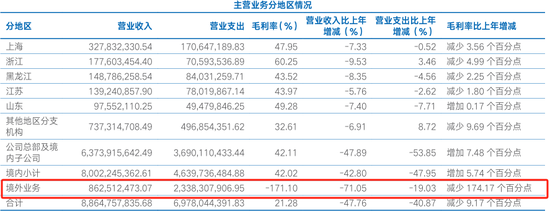

从地区营收来看,海通证券国内各地区营收均同比出现下滑,而境外业务则出现较大亏损,境外业务上半年营收为8.63亿元,而支出为23.38亿元,毛利率达到-171.10%。

海通证券的境外业务一直是由全资子公司海通国际控股开展,此前海通国际控股旗下子公司海通国际曾于1996年在香港上市,今年1月完成私有化,从香港退市。

海通证券半年报显示,截至2024年6月30日, 海通国际控股总资产为1126.96亿港币,净资产13.82亿港币;2024年上半年,实现收入-16.97 亿港币,净利润-28.73亿港币。

值得注意的是,海通证券2023年年报显示,截至2023年年末,海通国际控股总资产1085.42亿港币,净资产77.86亿港币。2023年度,海通国际控股实现收入-15.75亿港币,净利润-81.56亿港币。

这意味着,海通国际控股半年时间净资产就减少64.04亿港币,一年半的时间净亏损110.29亿港元。

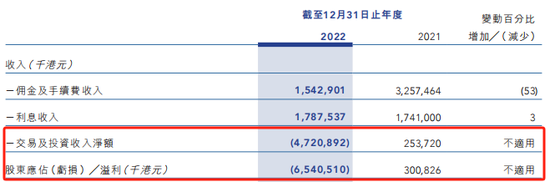

从海通国际控股子公司海通国际近几年业绩来看,该公司业绩在2021年突然大幅下滑。年报显示,2021年,海通国际实现营收52.52亿港元,同比下降37%,股东应占溢利3.01亿港元,同比下滑84%。

在海通国际各项业务中,交易及投资收入下降幅度最大。2021年公司交易及投资收入净额为2.54亿港元,同比下滑92%。到了2022年,海通国际这一项收入直接变为-47.21亿港元,直接导致公司当年股东应占亏损65.41亿港元。

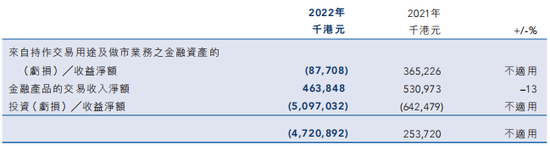

在海通国际交易及投资收入中,按公平值计量的投资证券净额这一项下降幅度最大,从2020年的盈利18.25亿港元变为2021年的亏损64.25亿港元,到了2022年,这一项亏损为50.97亿港元。也就是说,仅投资证券这一项,海通国际两年就亏损超百亿港元。

海通国际2022年报显示,公司投资证券亏损净额主要来自本集团以二级市场交易的股票和债券为主要底层资产的投资基金,以及股票和债券、私募债权与股权投资及另类投资。

Wind数据显示,此前海通国际管理的海通亚洲高收益债券基金中房地产行业债券持仓高达81.55%,直到2021年12月才发生大幅调仓,房地产行业债券持仓占比下降至48.36%,但依然没能避免公司产生巨额亏损的结局。

在房地产行业债券持仓中,海通国际几乎踩中所有问题地产公司,中国恒大、华夏幸福、时代中国、弘阳地产、禹洲集团、正荣地产、佳兆业集团等等。

因此,对于海通国际的巨额亏损,有不少投资者认为是公司踩雷问题地产公司造成的。

在海通证券2023年业绩说明会上,对于海通国际业绩亏损,公司表示主要受金融市场波动和利息成本增加两方面因素的影响。

值得注意的是,去年3月,海通证券发布公告称,林涌因相关工作安排辞去公司总经理助理职务,而林涌也是海通国际的行政总裁。但是在公告中,并未提及林涌辞去海通国际行政总裁的职位。

除了林涌以外,海通证券首席风险官杜洪波(金麒麟分析师)、合规总监李海超也均于去年陆续离职。在海通国际亏损百亿以后相继离职,难免不让人怀疑其离职的真实原因。

2021年之前,海通证券境外业务收入一度占公司总营收25%,如今失去了境外业务这一大臂助,再加上公司国内业务表现不佳,对于海通证券来说,能够被国泰君安吸收合并,或许是最好的收场。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:何俊熹

发表评论