前几天写了一篇头部基金经理突然持仓减半的分析,引起很多网友热议。

没想到隔天就看到一些热搜话题,比如#刘彦春持股数量从110只骤砍到50只#、#张坤刘彦春持股数量腰斩#。具体内容详见这篇分析:《张坤、刘彦春暴力减仓》。

这里面也引出后续更有意思的事……

谁在真反思?谁在打酱油?

首先在进一步搜索了解相关热搜时,发现某个基金也太会玩了,直接原模原样照抄俺们写的?

简单洗掉水印,图片配色和原文也一模一样!也不是说不让引用,好歹注明出处吧。

合着这热搜话题是我们自己引起的……

其次继续搜索,看到更有意思的了。

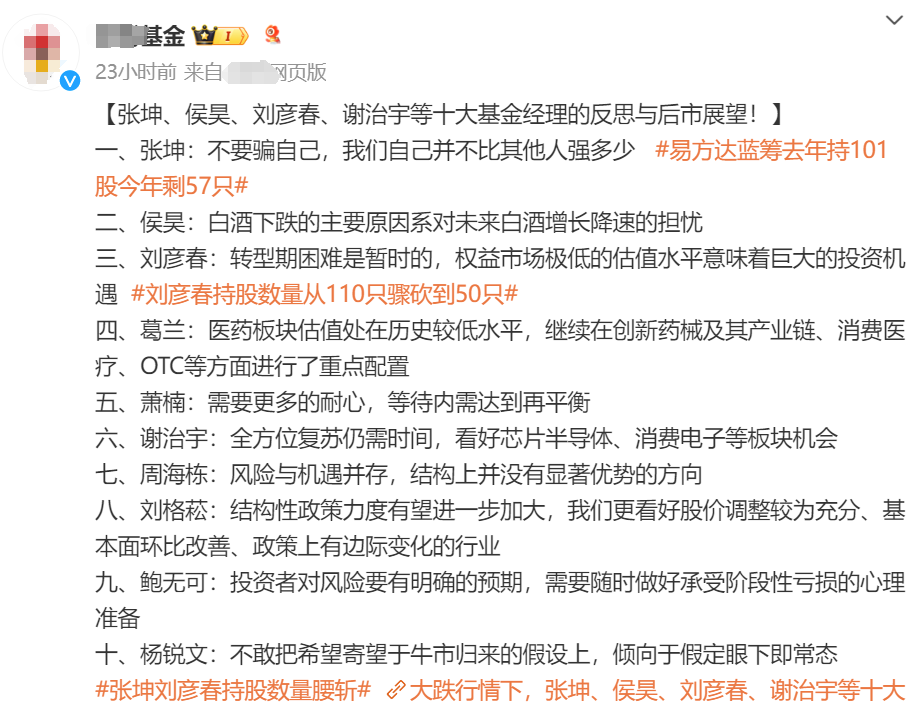

有个带相关热搜话题的内容,但方向不相同,主要是写十大基金经理的反思与后市展望的,还带了个基民投票,但投票结果惨不忍睹(详见下文)。

但是以上10位基金经理观点混在一起,分不清好坏!因此我按照观点内容,跟大家重新分类如下:

第一类,真正反思投资和提示风险的。

张坤:不要骗自己,我们自己并不比其他人强多少。

鲍无可:投资者对风险要有明确的预期,需要随时做好承受阶段性亏损的心理准备。

杨锐文:不敢把希望寄望于牛市归来的假设上,倾向于假定眼下即常态。

周海栋:风险与机遇并存,结构上并没有显著优势的方向。

第二类,非常乐观的。

刘彦春:转型期困难是暂时的,权益市场极低的估值水平意味着巨大的投资机遇。

第三类,关于行业主题、结构性机会的。

谢治宇:全方位复苏仍需时间,看好芯片半导体、消费电子等板块机会。

葛兰:医药板块估值处在历史较低水平,继续在创新药械及其产业链、消费医疗、OTC等方面进行重点配置。

第四类,模棱两可纯纯打酱油的。

萧楠:需要更多的耐心,等待内需达到再平衡。

侯昊:白酒下跌的主要原因系对未来白酒增长降速的担忧。

刘格菘:结构性政策力度有望进一步加大,看好股价调整较充分、基本面环比改善、政策上有边际变化的行业。

信心缺失很严重

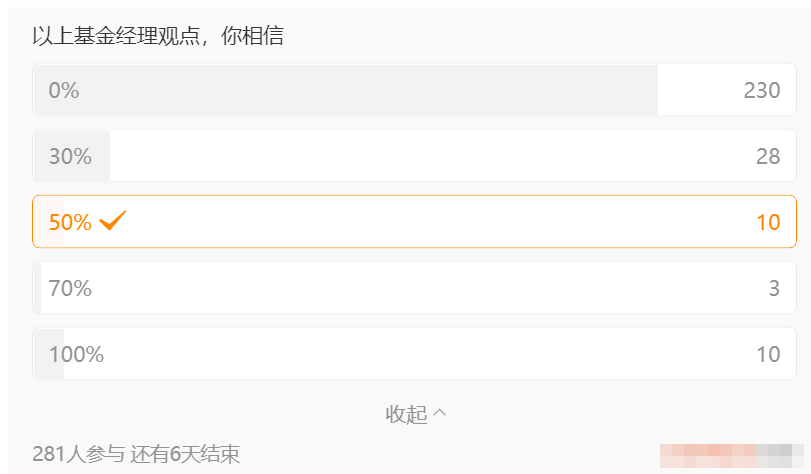

下面贴下基民对此的投票结果。

对以上10位顶流基金经理的观点,共有281人投票。其中一个都不信的高达230人,占比82%;相信3个观点的基民有28人,占比10%;相信5个观点和以上的基民仅23人,仅占比8%。

总之,这个投票结果真的太惨淡了,信心缺失很严重。

具体以上观点中,由于10位基金经理中,我比较认可5位基金经理的观点,因此投的相信50%的。

相对来说,我高度认可张坤、鲍无可和杨锐文3位的观点,合起来更佳。

“不要骗自己,我们自己并不比其他人强多少。投资者对风险要有明确的预期,需要随时做好承受阶段性亏损的心理准备。不敢把希望寄望于牛市归来的假设上,倾向于假定眼下即常态。”

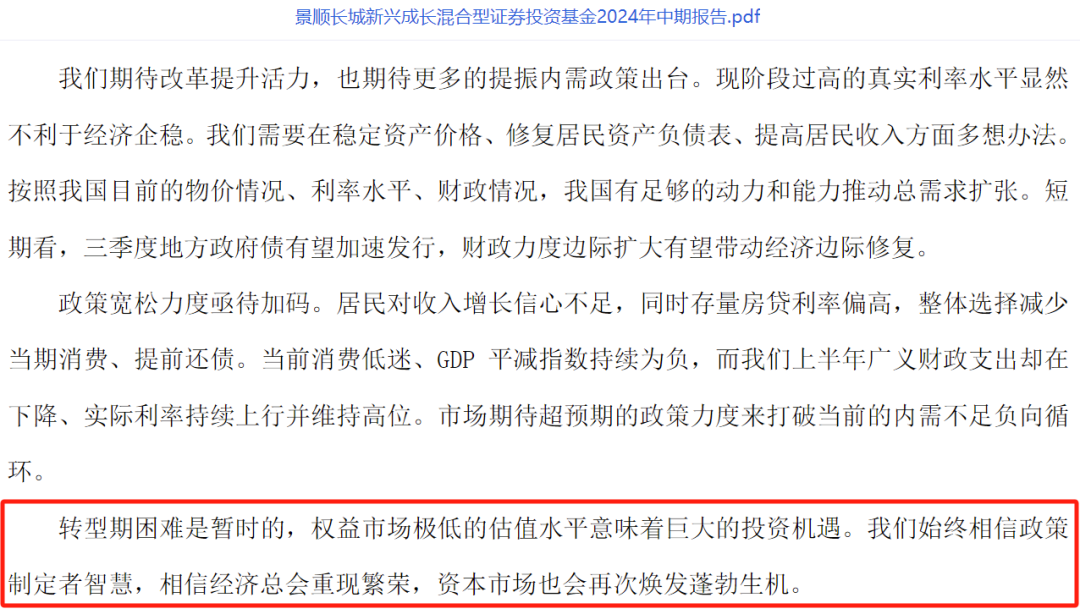

原本也挺认可刘彦春的观点的。

但细看后不太像暖心鸡汤,话是没错,投资周期也确实如此,就是读几遍感觉心里有些发毛。

“转型期困难是暂时的,权益市场极低的估值水平意味着巨大投资机遇。我们始终相信政策制定者智慧,相信经济总会重现繁荣,资本市场也会再次焕发蓬勃生机。”

相比于基金经理的“空口白话”,其实我更想知道内部员工对此是赞同还是反对,加仓还是减仓?

从下图可以看出,内部员工上半年大举减仓张坤易方达蓝筹精选433万份,谢治宇的兴全合润则被内部员工加仓185万份。

其他多是小额加减,没有太大意义。

但是我在筛选时,发现有26只主动基金权益,被基金公司内部员工增持500万份以上,甚至有的上半年突然增持1000万份以上,很不同寻常。

为啥会这样?我们后面分析。想从中掘金的也可以在后台发送“员工”,加小助理获得完整基金名单。

市场有风险,投资需谨慎。基金的过往业绩及其净值高低或基金管理人管理的其他基金的业绩并不预示其未来表现。相关数据仅供参考,不构成投资建议。投资人应详阅基金合同等法律文件,了解产品风险收益特征,根据自身资产状况、风险承受能力审慎决策,独立承担投资风险。特别提醒,基金在封闭运作期间或特定持有期间存在无法赎回的流动性风险。

本文所载信息或所表述的意见并不构成对任何人的投资建议,投资者不应该将本文的内容作为投资决策的参考因素。对于本文可能涉及的观点、报告、解读、推测、市场资讯等内容,仅代表作者个人观点,不代表我公司观点,请务必审慎对待。市场有风险,投资需谨慎,请您结合自身资产状况、风险承受能力,审慎做出投资决策,独立承担投资风险。

海量资讯、精准解读,尽在新浪财经APP

发表评论