来源:投行业务资讯

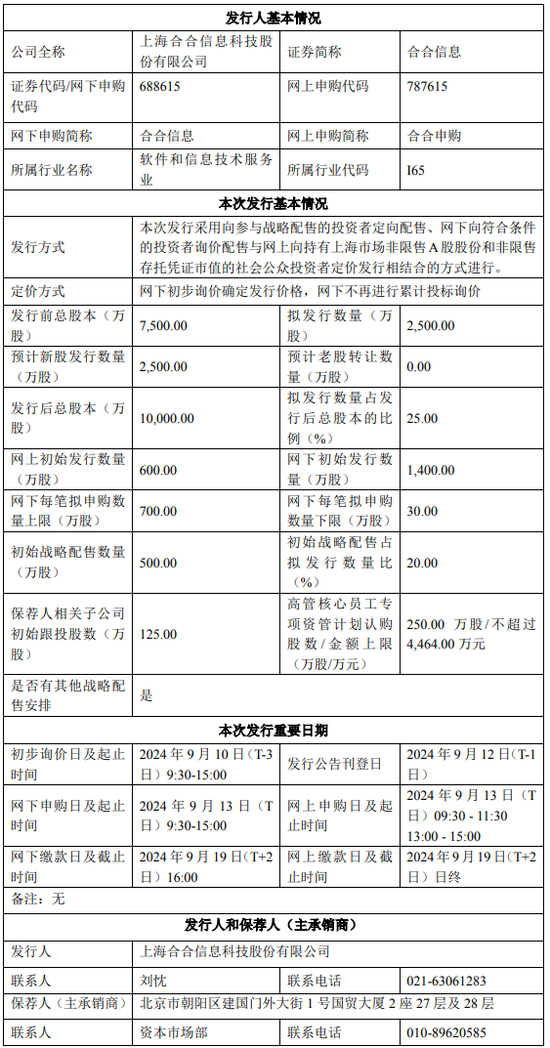

2024年9月4日,上海合合信息科技股份有限公司(“合合信息”)披露招股意向书,启动科创板IPO招股工作,《合合信息首次公开发行股票并在科创板上市招股意向书提示性公告》显示:

2021年9月27日,合合信息向科创板递交招股书,2023年8月4日,成功过会。2023年9月28日,证监会发布关于同意上海合合信息科技股份有限公司首次公开发行股票注册的批复,注册批文有效期已不足一月,压哨发行。

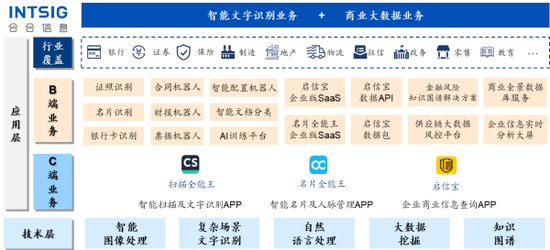

合合信息是一家人工智能及大数据科技企业,基于自主研发的领先的智能文字识别及商业大数据核心技术,为全球C端用户和多元行业B端客户提供数字化、智能化的产品及服务。

公司C端业务主要为面向全球个人用户的C端APP产品,包括扫描全能王(智能扫描及文字识别APP)、名片全能王(智能名片及人脉管理APP)、启信宝(企业商业信息查询APP)3款核心产品;公司B端业务为面向企业客户提供以智能文字识别、商业大数据为核心的服务,形成了包括基础技术服务、标准化服务和场景化解决方案的业务矩阵,满足客户降本增效、风险管理、智能营销等多元需求,助力客户实现数字化与智能化的转型升级。B端服务已在银行、证券、保险、政府、物流、制造、地产、零售等近30个行业实现成熟应用。

报告期内公司各类产品及服务产生的收入如下:

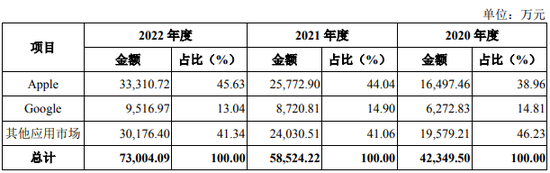

公司 C 端 APP 收入按照应用市场分布如下表所示:

招股书显示,根据App Annie数据,2020年、2021年以及2022年,扫描全能王与名片全能王的活跃用户、用户下载量之和远大于同类别APP,iOS评分也均高于同类APP。根据灼识咨询,2022年中国商业信息查询C端市场(即商业大数据C端市场)中启信宝位列第三名。

控股股东、实际控制人

镇立新直接持有合合信息32.2504%的股权,并通过其控制的上海狮吼间接控制上海端临、上海顶螺、上海融梨然、上海目一然持有的合合信息股权,合计控制合合信息39.9331%股权,系合合信息的控股股东以及实际控制人。

公司发行前总股本7,500万股,本次拟申请发行人民币普通股不超过2,500万股(不含采用超额配售选择权发行的股票数量),本次发行前后公司的股本结构如下:

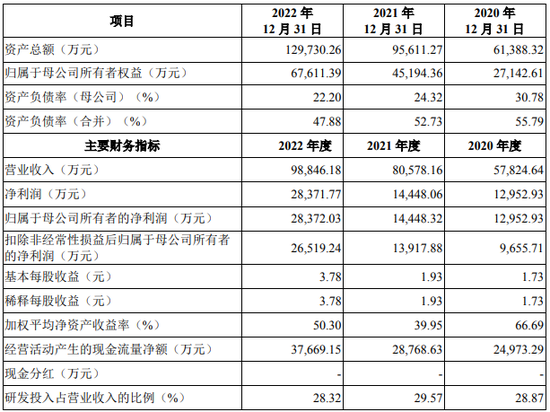

主要财务数据及财务指标

报告期内,公司在欧美、东亚等主要国家与地区,针对海外客户的不同偏好与需求进行C端产品及B端服务的销售。2020年、2021年和2022年,公司的境外及中国港澳台收入分别为18,311.91万元、30,641.36万元和35,364.76万元,占公司总收入比重分别为31.67%、38.03%和35.78%,境外收入主要集中在亚洲(主要为日本与韩国)及北美洲(主要为美国)。

2021年度、2022年度及2023年度,合合信息营收分别为8.06亿元、9.88亿元、11.87亿元,归母净利润分别为1.44亿元、2.84亿元及3.23亿元。2024年1-6月,合合信息实现营业收入6.88亿元,同比增长21.85%,归母净利润2.21亿元,同比增长18.15%。

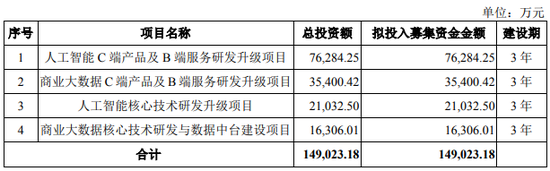

募集资金运用

本次募集资金扣除发行费用后,将按轻重缓急顺序投资于以下项目:

报告期内,公司向前五大客户销售的情况如下:

报告期内,公司向前五大供应商采购的情况如下:

市场竞争加剧的风险

招股书显示,在商业大数据业务方面,启信宝所处的C端APP市场存在一定的同质化竞争,报告期内启信宝付费用户比例以及新增付费转化率持续下降主要系与主要竞争对手相比发行人营销推广投入较低,报告期内启信宝的广告宣传费分别为7,095.48万元、6,384.77万元和2,204.43万元。主要竞争对手天眼查、企查查近几年通过聘请代言人、线下广告等方式在广告宣传方面投入了较大力度的资源。2020年百度上线了自有的企业查询平台“爱企查”,主要面向C端用户提供企业信息免费查询服务,并于2022年5月上线付费会员,结合线下硬广等其他广告营销方式,凭借其互联网搜索平台的用户流量优势,进一步加剧了行业竞争。

启信宝相比主要竞争对手的竞争劣势是:未聘请代言人,上线至今市场营销投入有限,在早期用户积累、后续用户流量获取方面存在劣势,市场占有率与行业前两名存在一定差距,考虑到市场的同质化竞争将短期内持续存在,未来启信宝APP存在品牌知名度下降、用户流失或转移至其他竞品、收入下降、短期内无法盈利的风险。

在智能文字识别业务方面,(1)扫描全能王面临来自多个包含扫描功能或文字识别功能的移动端APP的竞争,包括一些文档编辑类软件(WPS、福昕等)、云存储类软件(百度网盘、夸克等)、通讯协作类软件(钉钉、QQ、企业微信、微信等)均包含扫描与文字识别功能,未来竞争的加剧可能会导致扫描全能王VIP用户续费率及收入的下降。

(2)名片全能王产品已进入产品发展的相对成熟阶段,并面临来自微信等社交软件的竞争,部分用户使用社交软件交换联系方式来替代交换纸质名片,报告期内名片全能王的APP月活出现一定下降,未来存在月活进一步下降及收入减少的风险。

(3)公司报告期内智能文字识别B端基础技术服务业务分别实现收入3,013.02万元、4,146.36万元和4,343.86万元,占相应期间公司营业收入总额比例分别为5.21%、5.15%和4.39%,主要是因为此领域产品偏向同质化,竞争较为激烈所致;百度、腾讯、阿里等综合型AI厂商均在其云平台提供智能文字识别标准化服务,加剧了公司智能文字识别B端业务所面临的行业竞争,未来存在收入下降的风险。

(4)市场上部分主流手机自带的基础扫描功能和公司智能文字识别C端产品免费功能中的部分功能有所重叠,会分流一部分的免费用户,一定程度上加剧了公司所面临的行业竞争;另外,公司手机技术授权业务的主要客户为手机厂商,手机厂商拓展手机自带的扫描功能对公司手机技术授权业务带来一定不利影响,报告期内,手机厂商技术授权业务分别实现收入803.32万元、517.29万元和504.84万元,占相应期间公司营业收入总额比例分别为1.39%、0.64%和0.51%,2021年度与2022年度分别同比减少35.61%和2.41%,未来存在收入持续下降的风险。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:何俊熹

发表评论