(来源:逸赏金融)

1、新保险国十条发布,指明风险防范与高质量发展方向。9月11日,国务院日前印发《关于加强监管防范风险推动保险业高质量发展的若干意见》。第三个保险业“国十条”延续中央金融工作会议精神,指明2029、2035年两个阶段性发展目标。此次《意见》是继2006、2014年后,国家层面指导保险业发展的第三个“国十条”,为保险行业风险防范和高质量发展指明方向,意义重大、影响深远。《意见》明确到2029年,初步形成保险业高质量发展框架,即达成覆盖面稳步扩大、保障日益全面、服务持续改善、资产配置稳健均衡、偿付能力充足、治理和内控健全有效;同时,保险监管制度体系更加健全,监管能力和有效性大幅提高。到2035年,基本形成市场体系完备、产品和服务丰富多样、监管科学有效、具有较强国际竞争力的保险业新格局。

2、证券协会修订证券公司全面风险管理规范,具体指引起草。9月10日,中国证券业协会对《证券公司全面风险管理规范》进行了修订,并结合证券行业实践,同步起草了《证券公司市场风险管理指引》,并向征求行业意见。近年来,证券行业业务领域不断扩展、复杂程度不断提升。同时,行业市场风险管理尚缺少统一、全面、兼具可操作性与前瞻性的规范,对市场风险管理重要性、复杂性和紧迫性的认识仍需进一步提高。部分公司表现出在风险文化建设、组织架构、职责分工、信息系统、量化指标体系、风险数据治理、人才队伍、风险考核机制、对子公司风险管理等方面存在不足。客观需要从制度层面对重点问题和重点领域进行总体规范,进一步提升《规范》的指导性和可操作性。

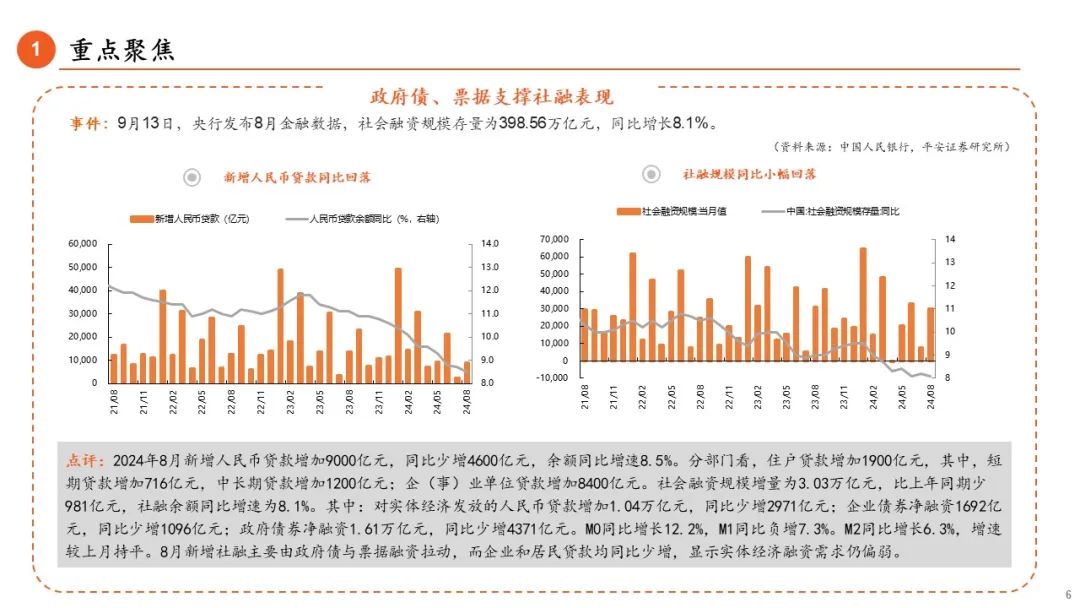

3、政府债、票据支撑社融表现。9月13日,央行发布8月金融数据。2024年8月新增人民币贷款增加9000亿元,同比少增4600亿元,余额同比增速8.5%。分部门看,住户贷款增加1900亿元,其中,短期贷款增加716亿元,中长期贷款增加1200亿元;企(事)业单位贷款增加8400亿元。社会融资规模增量为3.03万亿元,比上年同期少981亿元,社融余额同比增速为8.1%。其中:对实体经济发放的人民币贷款增加1.04万亿元,同比少增2971亿元;企业债券净融资1692亿元,同比少增1096亿元;政府债券净融资1.61万亿元,同比少增4371亿元。M0同比增长12.2%,M1同比负增7.3%。M2同比增长6.3%,增速较上月持平。8月新增社融主要由政府债与票据融资拉动,而企业和居民贷款均同比少增,显示实体经济融资需求仍偏弱。

4、投资建议:(1)银行:站在银行股投资角度,我们继续提示投资者关注银行板块作为高股息标的的配置价值。持续降息以及“资产荒”愈发严重对银行经营负面影响较为显著,一季度重定价压力的进一步释放或将带动行业息差进一步收窄,但在股票配置层面,无风险利率的持续下行也使得银行基于高股息的类固收配置价值进一步凸显。银行板块近12个月平均股息率相对以10年期国债收益率衡量的无风险利率的溢价水平处于历史高位,且仍在继续走阔,股息吸引力持续提升。板块静态PB仅0.56倍,对应隐含不良率超15%,安全边际充分。

(2)非银:1)保险:24Q1寿险NBV普遍较大幅增长,居民储蓄险需求将持续释放,预计24年有望延续负债端改善。资产端有望在股债两市企稳、地产政策持续发力的背景下,迎来投资收益率改善。目前估值和持仓仍处底部,β属性将助力保险板块估值底部修复。2)证券:监管持续关注资本市场高质量发展,重视投资者获得感提升,资本市场和券商重要性将提升。在加速建设一流投资银行和合规风控要求更高、监管力度强化的导向下,证券业供给侧将持续优化。当前证券指数估值仅1.00xPB,具备较高性价比和安全边际。

5、风险提示:1)金融政策监管风险:目前金融科技已纳入严监管,与银、证、险相似,业务对监管政策敏感度高,相关监管政策的出台可能深刻影响行业当前的业务模式与盈利发展空间。2)宏观经济下行风险,导致银行业资产质量压力超预期抬升。3)利率下行风险,银行业息差收窄超预期,保险固收类资产配置承压。4)国外地缘局势恶化,权益市场大幅波动,β属性导致证券板块和保险板块行情波动加剧。

评级说明及声明

股票投资评级:

强烈推荐 (预计6个月内,股价表现强于沪深300指数20%以上)

推 荐 (预计6个月内,股价表现强于沪深300指数10%至20%之间)

中 性 (预计6个月内,股价表现相对沪深300指数在±10%之间)

回 避 (预计6个月内,股价表现弱于沪深300指数10%以上)

行业投资评级:

强于大市 (预计6个月内,行业指数表现强于沪深300指数5%以上)

中 性 (预计6个月内,行业指数表现相对沪深300指数在±5%之间)

弱于大市 (预计6个月内,行业指数表现弱于沪深300指数5%以上)

公司声明及风险提示:

负责撰写此报告的分析师(一人或多人)就本研究报告确认:本人具有中国证券业协会授予的证券投资咨询执业资格。

平安证券股份有限公司具备证券投资咨询业务资格。本公司研究报告是针对与公司签署服务协议的签约客户的专属研究产品,为该类客户进行投资决策时提供辅助和参考,双方对权利与义务均有严格约定。本公司研究报告仅提供给上述特定客户,并不面向公众发布。未经书面授权刊载或者转发的,本公司将采取维权措施追究其侵权责任。

海量资讯、精准解读,尽在新浪财经APP

发表评论