日元面临诸多负面因素,似乎超过了美联储大幅降息给日元带来的好处。

周二东京市场日元继续承压,此前经历了近五个月来表现最糟糕的一周。美联储主席杰罗姆·鲍威尔对宽松步伐持谨慎态度引发担忧:即使在美联储将政策利率下调50个基点之后,收益率之差是否会收窄到足以支撑日元的程度。与此同时,日本央行行长植田和男似乎并不急于再次加息。

日元兑美元本季度迄今已升值12%,在机构追踪的17种货币中最佳表现。不过,从资本流向到投资者仓位,投资者不难找到涨势可能昙花一现的原因。

以下几张图说明了原因:

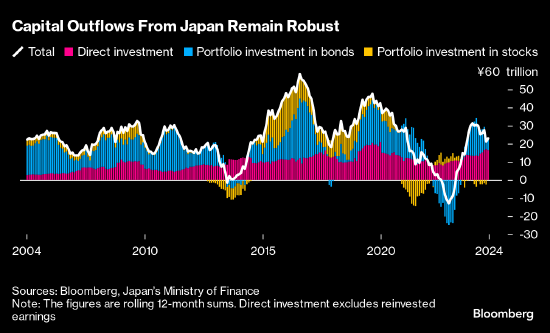

尽管日本央行结束了负利率政策,但经济增长不温不火的前景和日本人口老龄化还是促使本地基金经理和企业转投他处。虽然今年海外债券购买有所放缓,但直接投资抵消了这部分降幅,使得总体资金流出保持在9.42万亿日元(660亿美元)强劲水平。

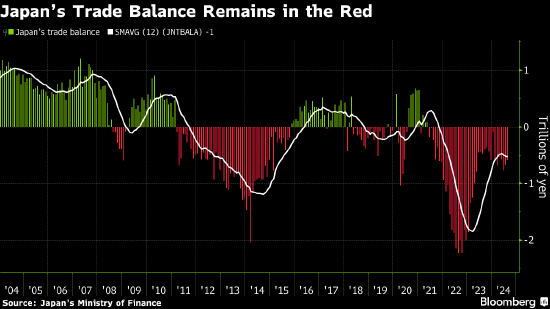

日本贸易差额也情况类似。赤字已经较2022年达到的峰值收窄,但经过季节性调整,余额已经连续三年低于零。

“潜在趋势是日元抛售,”State Street Bank & Trust Company东京分行外汇销售主管Kazushige Kaida称。“许多日本投资者认为超额回报不是可以在国内获得,而是可以在日本之外获得。”

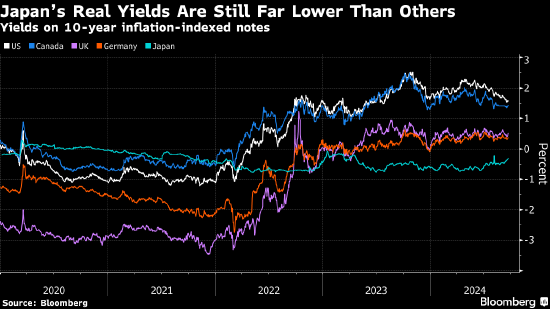

即使在日本央行开始收紧政策之后,日本整体收益率曲线仍然低于该国通胀率。这与美国等其他主要经济体形成鲜明对比,美国等其他主要经济体的所谓实际收益率为正,使得这些市场对日本资金具有吸引力。

美联储的大幅降息之举也被视为鲍威尔确保美国经济软着陆的尝试。这可能会限制美国国债收益率的进一步下跌和日元的上涨。

“由于收益率为负,日元仍容易遭到抛售,”Shinkin Asset Management Co.驻东京首席市场分析师Jun Kato称。“考虑到美国经济并未处于突然减速的状态,美国和日本之间实际利差急剧缩小的趋势可能会停止。”

海量资讯、精准解读,尽在新浪财经APP

责任编辑:王许宁

发表评论