每经记者 蔡鼎 每经编辑 兰素英

在过去近四年半的时间内,有一个新兴市场的主要股指累计涨幅甚至超过了所有发达市场股指,冠绝全球,那就是印度。

Wind数据显示,2020年4月初至2024年9月末,印度孟买Sensex30指数的累计涨幅达186.1%,远超美股纳指、标普500和欧洲众多发达市场主要股指同期的涨幅。

然而,10月以来,孟买Sensex指数累计下跌了2.94%。随着市场对印度经济增长的担忧加剧,印度股市出现大幅抛售。9月30日~10月4日当周,外资抛售了约45亿美元的印度股票,这是印度股市有史以来的单周最大规模抛售。印度国家证券交易所10月15日公布的初步数据显示,今年10月1日至14日期间,外资已累计抛售印度股票达6212.6亿印度卢比(约74亿美元)。

一时间,“全球最牛股市熄火”的讨论甚嚣尘上。在如此大幅的抛售下,包括摩根士丹利在内的外资机构纷纷发表看空观点,称印度股市面临包括高估值、货币财政政策将转向、经济增长放缓等多个短期风险。伯恩斯坦兴业银行集团(Bernstein Societe Generale Group)的亚洲量化策略师称,印度市场似乎“在中国和新兴市场的相对估值创历史新高的推动下,短期内相当脆弱”。

不过,印度本土券商的观点仍乐观。印度财富管理机构Mehta Equities高级副总裁Prashanth Tapse在接受《每日经济新闻》记者采访时表示,“我们仍然相信外资会回到印度股市,因为与其他新兴市场相比,投资者最终会认识到印度的优势和优点,并重新投资和关注印度市场。外国投资者的任何抛售都只是短期影响。”

据外媒报道,截至9月下旬,包括股票基金在内的外国机构投资者持有高达约1160亿美元的锚定印度多个股票基准指数和单一股票的期权和期货,创纪录新高。整体来看,外资对于印度股市衍生品的看涨配置敞口创下自2015年以来的新高。

得益于印度股市的迅猛走势,截至9月底,其在MSCI新兴市场可投资市场指数中的权重不断走高至22.14%,在各新兴市场经济体权重中位列第一。摩根士丹利的印度投资策略师Ridham Desai在9月4日的客户报告中写道:“在指数中权重上升可能是印度股市繁荣所致。当然,这也可能得益于印度股市中的自由流通股改善和上市企业相对收益提升等基本面因素。”

然而,印度国家证券交易所10月15日公布的初步数据显示,10月14日外资净卖出373.16亿印度卢比股票,连续第11天净卖出,今年10月1日至14日期间,外资已累计抛售印度股票达6212.6亿印度卢比(约74亿美元)。

印度证券交易委员会的数据同时显示,10月第一周(9月30日~10月4日),印度股市遭遇外资1999年1月1日以来的最大净抛售,净卖出约45亿美元的印度股票。仅10月3日一个交易日,外资就净卖出18.5亿美元的印度股票,创下最高纪录。同日,全球基金还净卖出了1.017亿美元印度债券。

在这一周,印度Nifty指数下跌4.5%,创2022年6月以来最差的周度表现,持续跌离9月26日所创收盘历史最高位(26216.05点)和9月27日所创盘中历史高位(26277.35点)。

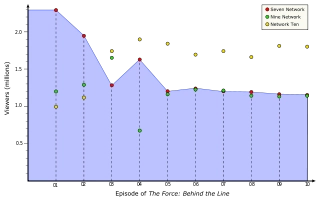

全球资金流向监测机构EPFR研究主管勃兰特表示,自去年以来,平均每周流入印度股票的资金在4亿至5亿美元之间。而截至10月2日当周,流入印度股市的外资降至1.01亿美元,这一数字与过去一年的平均水平相比大幅减少。

在外资撤出印度股市的背面,是市场对印度经济的预期在不断恶化。在经历了近几年的高速增长后,印度经济似乎正在失去动力。

今年9月,衡量印度经济健康状况的指标——商品和服务税的税收增长降至三年多来的最低水平,作为消费指标的汽车销量同比也大幅下滑19%。前一个月,一项追踪煤炭、石油和电力等8个核心行业产出的指数出现了三年多来的首次下降。

此外,印度统计局近日公布的数据显示,2024/25财年一季度(2024年4月至2024年6月),印度的国内生产总值(GDP)同比增长幅度从上一季度的7.8%放缓至6.7%,为五个季度来最小增幅,较去年同期的8.2%也大幅放缓。

外媒称,如果中东地区冲突升级,油价持续上涨,情况可能会变得更糟。印度超过85%的石油消费来自进口,这使得该国很容易受到油价冲击的影响。据估计,石油价格每上涨10美元/桶,印度的GDP就会减少0.4%。燃料补贴的增加也将挤占其他政府支出。

但上周,印度总理莫迪在一次有关印度经济的会议上发表讲话,一如既往地看好印度的前景。他认为,世界正在经历一个“印度时代”。他表示,快速增长、有利的人口结构和新兴的科技产业使印度处于“最佳位置”。

对于未来印度经济的预期,印度财富管理机构Mehta Equities高级副总裁Prashanth Tapse在接受《每日经济新闻》记者采访时承认,虽然印度预计本财年经济增长率为6%~7%,但面临着冲突和地缘政治紧张局势等全球性挑战。

晨星(Morningstar)分析师Prashant Srivastava称,地缘政治紧张局势不断升级,原油价格大幅上涨,中国市场表现改善,目前估值更具吸引力,都是近期外资撤出印度股市的主要原因。

摩根士丹利则认为,印度股市高估值、货币财政政策均将转向,叠加印度经济最近一个季度放缓,可能成为印度股市短期主要的风险。

该行称,印度最新一个季度的经济增长放缓,不仅是新冠疫情以来印度经济增长首次降温,也发生在印度货币和财政政策即将转向之际。如果这种情况持续下去,经济放缓可能会成为股市的主要风险。同时,该行还看到了印度国内的政治风险,即“莫迪虽连任成功,但他所带领的执政联盟却失去国会多数席位,因而印度政府接下来很有可能会把财政支出从此前的资本支出转向福利支出。这一做法可能重新点燃印度通胀,同时给本应受益于基础设施支出的印度企业的营收前景带来下行压力。”大摩预估,上述风险叠加,会令印度股市从近期峰值回调逾10%。

伯恩斯坦兴业银行集团的亚洲量化策略师也因估值问题下调了印度股市的评级,同时预计中国股市将在政策提振下进一步上涨。该集团量化策略师Rupal Agarwal和Cheng Zhang在10月10日的一份报告中写道,印度市场似乎“在中国和新兴市场的相对估值创历史新高的推动下,短期内相当脆弱”。

在上周四(10月10日)的报告中,该行将其对印度股市的评级从“中性”下调至“减持”,理由是预计外资将继续撤出,且印度企业的盈利疲弱。

彭博社报道称,在中国出台多项刺激措施后,中国股市在9月底大幅走高,导致众多基金将资金从其他亚洲市场撤出。尽管如此,印度股票仍是全球估值最高的市场之一,MSCI印度指数的一年预期市盈率为24倍,是MSCI中国指数估值的两倍还多。

彭博社汇编的数据还显示,印度Nifty指数的成分股一年预期市盈率为22倍,为全亚洲市场最高,较其历史平均水平有高达35%的溢价。今年迄今(截至上周四),全球基金在印度股票市场的累计投资额仍达到87.39亿美元。

在一众外资机构看空的情况下,印度券商仍然保持乐观。

Prashanth Tapse在接受《每日经济新闻》记者采访时表示,“近期外资从印度撤出,流入中国市场,只是抓住中国与印度等新兴市场之间估值被低估差距的短期机会。我们仍然相信外资会回到印度股市,因为与其他新兴市场相比,投资者最终会认识到印度的优势和优点,并重新投资和关注印度市场。”

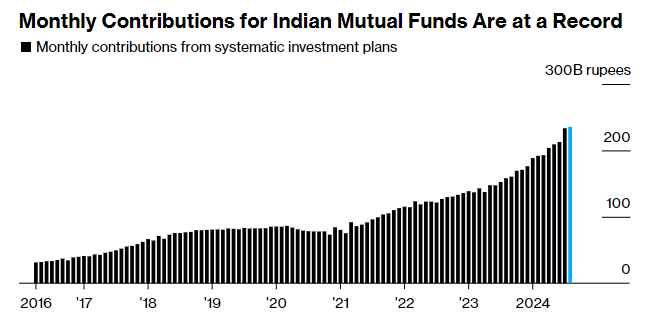

他指出,今天的印度与5年前截然不同,现在的印度市场是由国内机构和散户资金推动的。他认为,“因此外国投资者的任何抛售,如我们在2024 年10月(初)所看到的,都只是短期影响。”

“我相信,随着印度经济的增长,严肃的外资将继续留在印度。10月1日至10月14日收盘,外资净卖出6212.6亿卢比的印度股票,而印度国内基金净买入了6007亿卢比的印度股票,两者几乎持平。本财年至今,外资机构净卖出了1.39万亿卢比的印度股票,而印度国内机构净买入了2.91万亿卢比的印度股票。”Prashanth Tapse对记者补充道。

在Prashanth Tapse看来,10月以来印度股市的大跌是为投资者提供了一个“低吸”的机会。

他对每经记者指出,“在过去的12个月里,印度一直是新兴市场中‘逢低买入’的最佳市场,最近的大跌也为低吸甚至加仓基本面强劲的企业提供了良机。尽管印度最近出现了大跌,但其成交量仍然高于其他新兴市场,因为印度仍然吸引着全球的大量资金。此外,高流动性和散户流入使印度市场变得非常强劲。”

免责声明:本文内容与数据仅供参考,不构成投资建议,使用前请核实。据此操作,风险自担。

封面图片来源:视觉中国-VCG211371583980

海量资讯、精准解读,尽在新浪财经APP

责任编辑:王许宁

发表评论