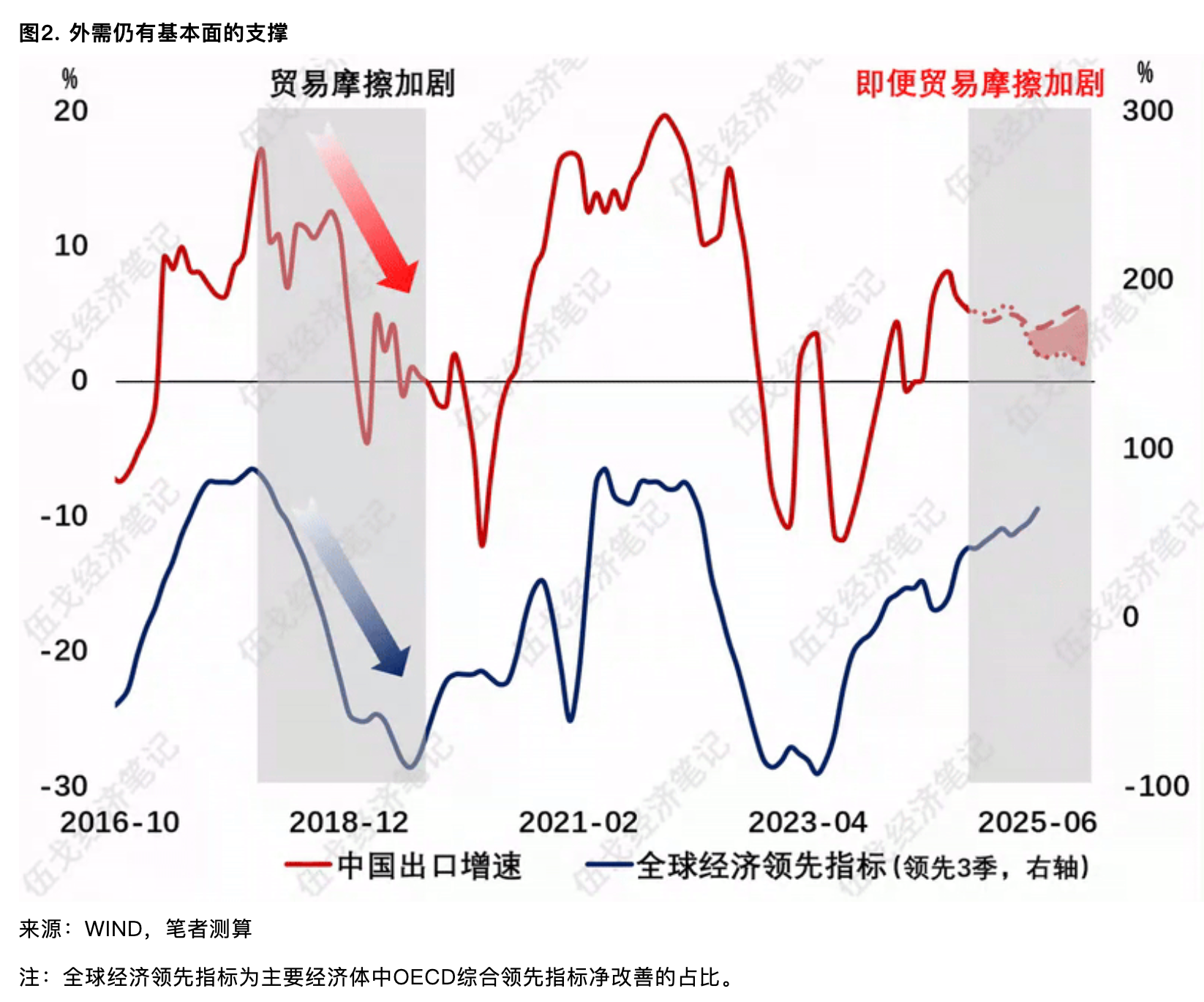

随着主要经济体进入降息周期,或将滞后对明年外需有支撑。

随着美国大选进入尾声,其结果的确定性更趋明显。从最新民调、博彩赔率、提前投票等综合来看,共和党候选人特朗普似占上风。对于当下“正视困难”的我国经济而言,如何考量可能的外需场景变化,潜在的货币金融影响,及其对宏观政策的挑战,都值得未雨绸缪。

关税对外需影响多大

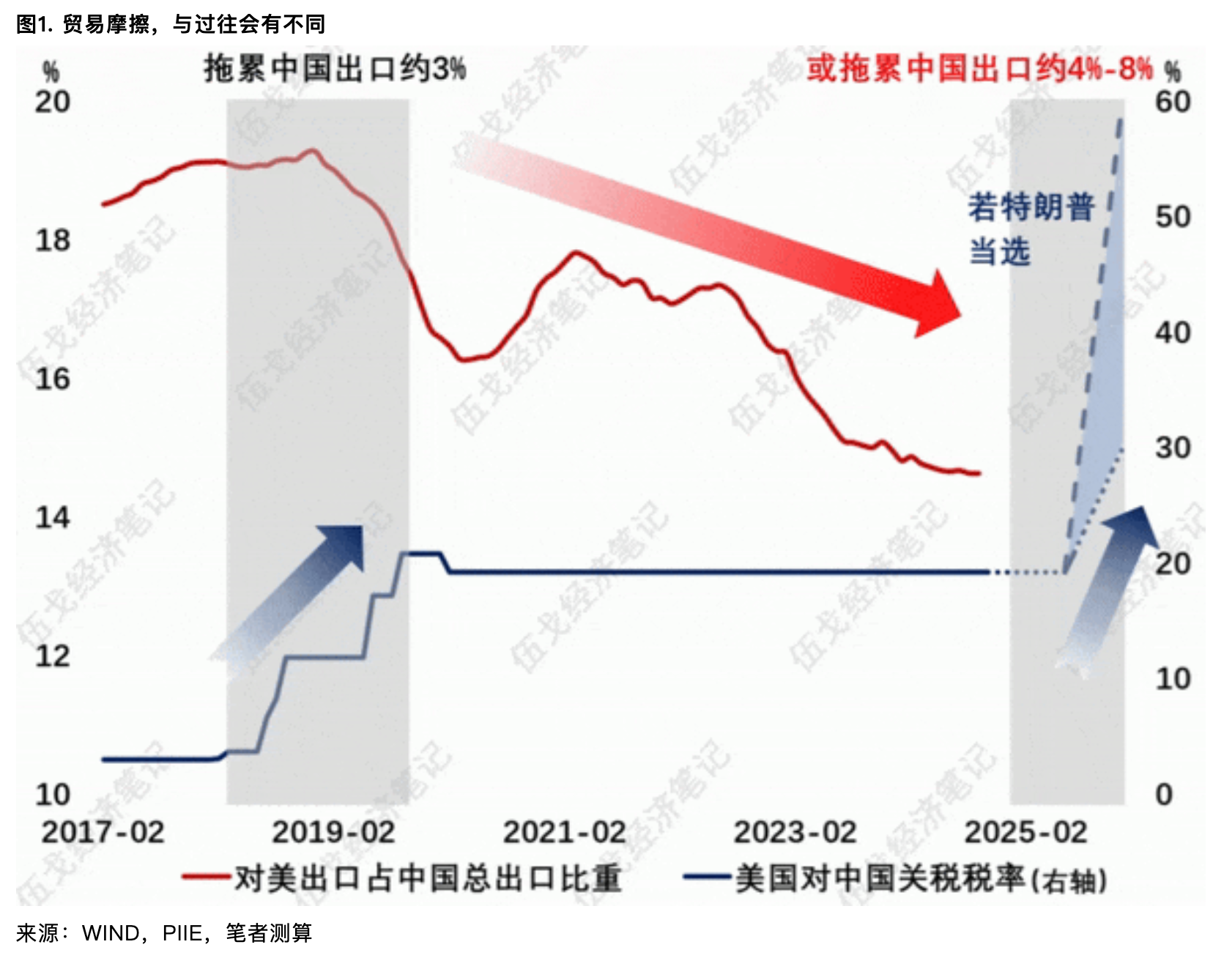

从上轮贸易摩擦看,关税确会对出口产生负向影响,尤其倘若加征的幅度和范围扩大。

若特朗普当选,预示我国外贸可能面临更多冲击。近期对我国发起反倾销等案例增多,借助转出口来对冲关税的难度加大。不过,对美出口占我国总出口的比重已从上轮贸易摩擦时的20%降至15%左右。若美国关税升至30%~60%,预计拖累我国整体出口增速4%~8%。

从历史规律来看,随着主要经济体进入降息周期,或将滞后对外需有支撑。OECD领先指标中处于改善的经济体数量持续回升,预示着明年全球经济下行风险有限。即便考虑美国加征关税的影响,我国出口中枢虽有回落但有望维持正增长。

关税其实更影响内需

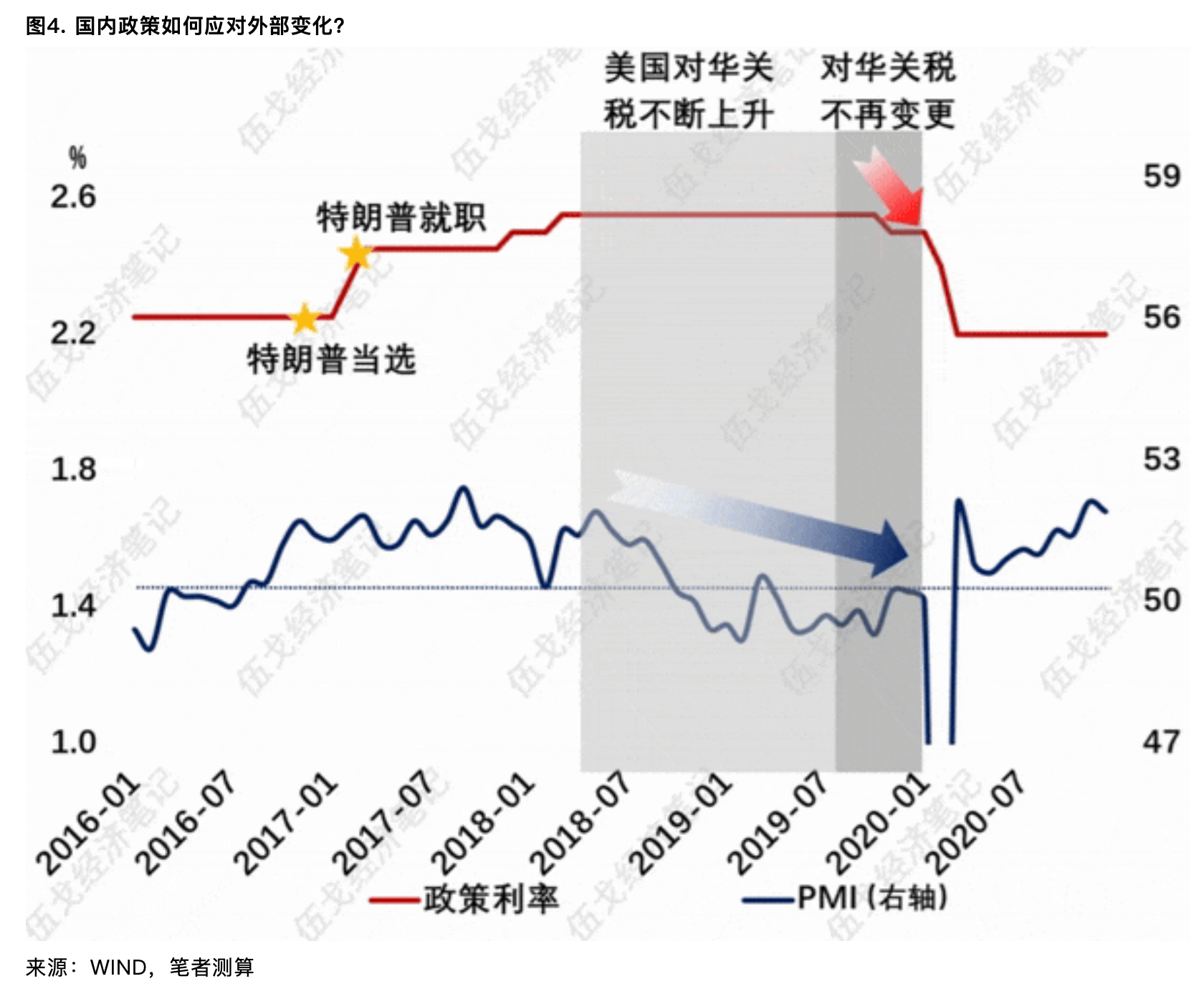

直觉上,加征关税扰动外贸。但更值得关注的,或是对我国货币和内需的间接影响。

美加征关税助推“强势美元”,归因于其贸易差额改善和被征税国家货币的适应性贬值。近期人民币随美元走强而有所调整,逆周期因子加大,表征稳定汇率仍是我国的政策考量。若特朗普当选并施行对华60%、对其他经济体10%的关税税率,或引致其综合税率抬升约14个百分点。若如此,可能对我国“有力度的降息”及内需扩张形成掣肘。

展望未来,外有变化,不可不察。参照过往史实,美大选结束或总统就任初期,即便引致某种预期主导的交易但影响有限。关税的显著压力在其落地阶段。届时人民币汇率空间或打开,为降息释放一定空间。外部变化仍是动态博弈过程,国内稳增长才是预期的关键。

(伍戈系长江证券首席经济学家,俞涛、曹海巍、高童系长江证券研究员)

第一财经获授权转载自微信公众号“首席经济学家论坛”。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:王永生

发表评论