界面新闻记者 | 陈慧东

A股文化传媒板块表现活跃之际,因赛集团(300781.SZ)宣布正在筹划重大资产重组。

因赛集团10月22日晚间公告,公司正在筹划发行股份及支付现金购买资产事项,标的公司为国内头部数智化公关传播服务商——智者同行品牌管理顾问(北京)股份有限公司(以下简称“智者品牌”)。

本次交易事项尚处于筹划阶段,公司目前正与标的公司各股东接洽。初步确定的发行股份及支付现金购买资产交易对方为刘焱、宁波有智青年投资管理合伙企业(有限合伙)、黄明胜、韩燕燕、于潜、黎彤,交易对方合计持有标的公司总股本的99.9972%的股份。 按照约定,因赛集团拟从前述股东手中收购智者品牌80%股份。

本次交易预计构成重大资产重组,本次交易预计构成关联交易。公司股票自2024年10月23日开市时开始停牌,公司预计在不超过5个交易日的时间内披露本次交易方案。

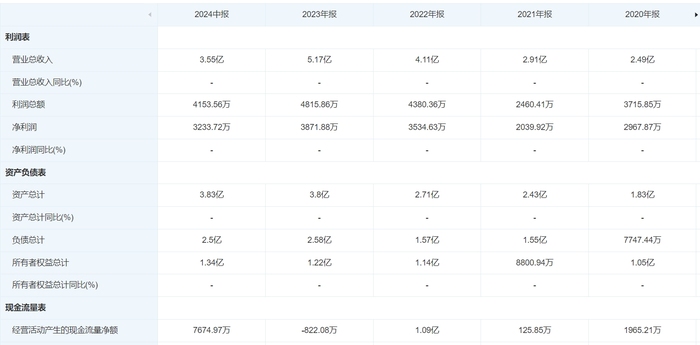

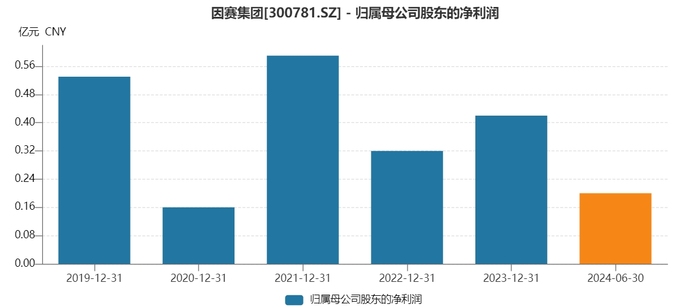

智者同行系一家新三板挂牌企业,天眼查APP显示,智者品牌经营范围包括企业管理咨询;企业策划等。2020年至2024年中报,公司分别实现营收2.49亿元、2.91亿元、4.11亿元、5.17亿元、3.55亿元;实现净利润2967.87万元、2039.92万元、3534.63万元、3871.88万元、3233.72万元。

社保信息一栏显示,2020年至2023年,公司分别为157人、176人、191人、211人。

万联证券资深投顾屈放向界面新闻记者表示,因赛集团本身就是头部品牌营销服务商,近年来加大效果营销与人工数字营销相结合的品牌战略。本次收购智者品牌是在其业务范围内的延伸与发展。智者品牌的优势在于汽车领域的品牌公关与宣传,其近年来在行业内的地位稳步提升。而汽车品牌宣传又占据我国公共关系服务领域市场份额的45%左右。伴随着智能汽车和新能源汽车的渗透率继续提高,该比例在未来仍有提升空间。因此这一赛道已经成为众多品牌公关公司未来发展的重点方向。

屈放认为,同时需要注意的是虽然近年来因赛集团营收大幅度增加,但其主营业务中效果营销的净利润率太低,对于公司整体利润率的提升影响较大,未来公司要想提高利润率必须在,品牌管理,数字整合营销和战略咨询方面提升比重。而这也是本次公司并购的原因之一。

盈利能力方面,Wind数据显示,2022年至2023年,因赛集团广告业业务毛利率分别为40.49%、38.88%、38.46%、43.15%、39.81%。

10月22日,因赛集团所在文化传媒板块表现活跃,东方财富Choice数据显示,10月22日主力净买入前10大个股中,中文在线(300364.SZ)排名第二,当天20CM涨停,主力净买入8.84亿元。

截至10月22日收盘,东方财富文化传媒板块整体上涨4.05%,板块内,95股上涨,流金科技(834021.BJ)30%涨停,中文在线、天龙集团(300064.SZ)等20%涨停,新华传媒(600825.SH)等涨停。ETF方面,文娱传媒ETF(516190)、传媒ETF(159805)传媒ETF(512980)、影视ETF(516620)盘中均曾涨超5%,收盘涨幅有所收窄。

10月22日, 因赛集团上涨7.53%,报66.52元/股,成交金额17.41亿元。

海量资讯、精准解读,尽在新浪财经APP

发表评论